辻総合会計の池田です!

今回は「インボイス制度」についてわかりやすく解説したいと思います。

最近よく耳にするインボイスですが、その実態がわからない方も多いでしょう。

インボイスを理解するためには、消費税の知識が必要ですので、消費税について一緒に勉強していきましょう。

インボイス(適格請求書)とは?

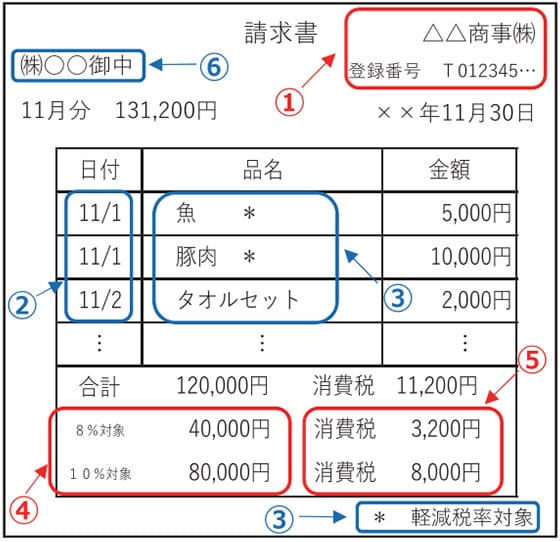

インボイス制度は、正式名称を「適格請求書等保存方式」といいます。

これまでの請求書の形式(「区分記載請求書等保存方式」)が変わり、新たに記載しなければならない項目が追加されます。

具体的には、「登録番号」、「適用税率」、「消費税額等」の3点が追加されます。

(下の図の➀➃➄)

出典:国税庁https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf

消費税のしくみについて

消費税は商品やサービスを購入する際に課せられる税金で、最終的な消費者が負担します。しかし、事業者間の取引においては仕入れた商品やサービスの消費税を「仕入税額」として控除できます。これによって、実質的な税負担は最終消費者だけになるしくみとなっています。

出典:国税庁https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm

仕入税額控除とは?

仕入税額控除は、消費税のシステムにおいて、事業者が課税売上を行うために必要な商品やサービスの購入に伴って支払った消費税を控除できる制度です。

例えば、あるレストランが食材を仕入れる際、その食材代に10%の消費税が加えられます。このときの消費税が「仕入税額」です。その後、レストランはその食材を使って料理を作り、顧客に提供します。料理代金に対しても消費税が課され、これが「売上税額」です。

ここで、レストランが消費税を納税する際、直接的に納税するのは売上税額のみで、その前に支払った仕入税額は控除されます。つまり、レストランは「売上税額」から「仕入税額」を引いた金額を税務署に納税することになります。これが「仕入税額控除」のしくみです。

インボイス制度では、この「仕入税額」が各取引ごとに明示されるため、どの取引に対していくら消費税がかかったのか、そしてそれがどれだけ仕入税額控除に影響するのかが一目でわかるようになります。これにより、消費税の計算がより正確になり、事業者の税務管理が容易になります。

免税事業者がインボイスを発行できないと?

免税事業者はインボイスを発行しないと、相手先が取引に伴う消費税の仕入税額控除が受けられません。つまり、商品やサービスを購入する際に支払った消費税を、相手先は消費税の納税額から控除することができなくなります。そのため、相手先の税負担が増えることになり、仕入税額分の値上げや取引先を変えられるリスクがあります。

なぜインボイス制度が導入されるのか?

インボイス制度が導入される理由は3点あります。

1.消費税の透明性と精度の向上

インボイス制度では各取引ごとに消費税額が明示されます。これにより、事業者は取引ごとの消費税の計算が明確になり、誤差が減少します。また、税務調査の際にも、取引ごとの消費税の詳細が容易に確認でき、税務の透明性が向上するというわけです。

2.税金の誤用防止

これまでの消費税システムでは、取引全体の税額を一律に計算していましたが、これが原因で消費税の不正利用が起こる可能性がありました。インボイス制度は取引ごとの消費税額を明示することで、これを防ぐことができます。

3.国際的なスタンダードに合わせる

多くの国では既にインボイス制度が導入されており、これは国際的な標準となっています。日本でもこの制度を導入することで、国際的なビジネスの進展に対応しやすくなります。

まとめ

インボイス制度は2023年10月から全面的に施行されます。ただし、それ以前から登録して準備を進めることが可能です。

インボイス制度の導入は、消費税の仕入税額控除をより正確で透明なものにするための重要なステップです。しかし、新たな管理負担が伴いますので、適切な準備と対応が必要です。

そのため、この変更がどのように自社の業績に影響を与えるかを理解し、適切な対応策を立てることが求められます。